过去一年,上市化妆品企业里谁在吃肉,谁在喝汤?

消费分级是过去一年的主旋律,上市化妆品企业也在用股价和市值诠释这一点。

2022年年初,贝泰妮、华熙生物分别以超100亿、80亿的估值凌驾于珀莱雅、上海家化、丸美股份、水羊股份之上,而到了年末,两个品牌估值不仅跌至60亿元左右,甚至还被珀莱雅、丸美股份微微反超。

受疫情扰动,业绩表现当然会体现为估值变化,但这并非唯一因素。更深刻的原因在于,当所有人对美妆消费削减后,更具性价比/更能满足悦己情绪/更具研发门槛的产品会更有竞争力。

例如,魔镜数据显示,今年天猫618期间,护肤市场只有面部精华、乳液/面霜、洁面、手部保养等7个子类目销售额实现同比增长。珀莱雅之所以能完成估值反超,除了持续上涨的业绩,底层来自于其核心单品红宝石和双抗精华,不仅切中了消费者对高性价比的抗衰需求,而且能通过持续的配方更新实现产品提价、大规格产品销售占比提升。

消费者对国货大牌的自信力崛起也是一方面因素。社区营销院曾指出,今年双十一期间TOP50国货美妆品牌GMV仍延续618趋势同比增长49%,而TOP50外资品牌GMV同比微跌。其中,化妆水、面部精华、面霜/乳液、眼部精华、防晒产品、身体乳则是过去一年消费金额增长最快的护肤品类。

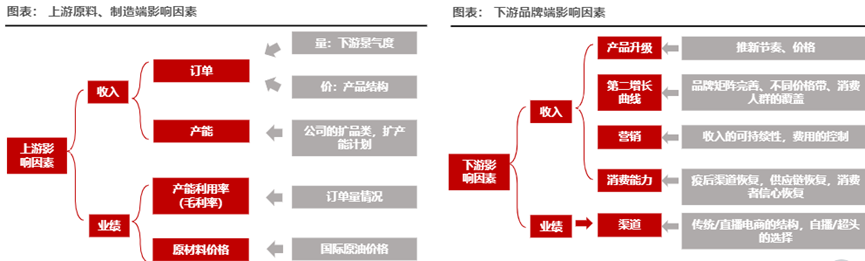

我们想探究的问题不言自明:当消费者呈现出特定品类偏好的同时,上市化妆品企业里谁抓住了趋势,谁在被甩下队?社区营销院将结合民生证券日前发布的《2023零售行业年度策略》,拆解上市化妆品企业过去一年到三年业绩表现的全貌及底层驱动因素,回答上述问题。

过去一年美妆消费趋势如何?

社区营销院曾在《2022高端美妆市场趋势复盘》中指出过去一年销售额增长最快的护肤、彩妆品类。

护肤品类包括身体乳、防晒产品、化妆水、面部精华、面霜/乳液、眼部精华;彩妆品类包括眼影/眼线、眉毛产品、妆前乳/打底、散粉、遮瑕、口红、粉底。其中护肤品类功能>情绪,更需要用专业性、性价比、更低的消费门槛如试用装等打动消费者,而彩妆情绪性更强,需要用稳定上新捕捉消费者情绪、探索爆款。

那么,有没有更细致的数据感知到不同品类间需求差异有多大?我们可以提出的问题包括:哪些品类在过去一年贡献销售额最大?哪些品类在过去一年增长速度更快?

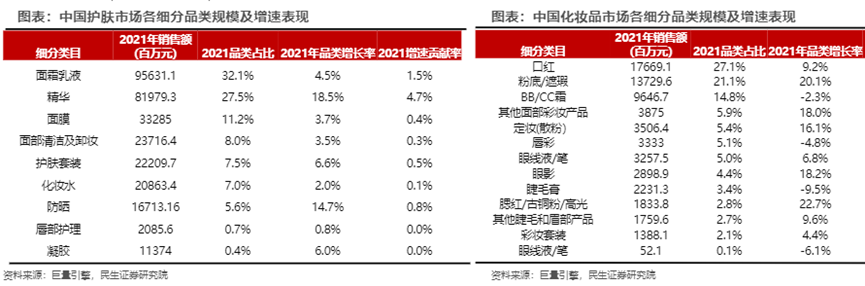

先看护肤。据巨量引擎数据,2021年护肤品类呈现出两个强势梯队:第一梯队为面霜乳液、精华,两个品类年销售额分别超950亿、810亿,品类销售占比分别达32.1%、27.5%;第二梯队为面膜、面部清洁及卸妆、护肤套装、化妆水、防晒,年销售额在330-160亿之间,品类销售占比为11.2%-5.6%。

其中,2021年增速最快的品类为精华(18.5%)、防晒(14.7%)、护肤套装(6.6%)、面霜乳液(4.5%)、面膜(3.7%)、面部清洁及卸妆(3.5%)。综上考虑细分品类容量及增速,精华、面霜乳液、护肤套装、防晒产品是品牌仍可重点开发或升级的品类。

再看彩妆。据巨量引擎数据,2021年彩妆品类呈现出两大强势梯队:

第一梯队为口红、粉底/遮瑕、BB/CC霜,年销售额达176-96亿,品类销售占比达14.8%-27.1%;

第二梯队为其他面部彩妆、定妆/散粉、唇彩、眼线液/眼线笔、眼影、睫毛膏、腮红/古铜粉/高光、其他睫毛和眉部产品、彩妆套装,年销售达38-13亿,品类销售占比为5.9%-2.1%。

其中,2021年增速最快的品类为腮红/古铜粉/高光(22.7%)、粉底/遮瑕(20.1%)、眼影(18.2%)、其他面部彩妆产品(18%)、定妆/散粉(16.1%)。综上考虑细分品类容量及增速,眼影类、定妆类产品是品牌可重点开发或升级的品类。

在品类升级方向上,又有新的原料研发趋势。

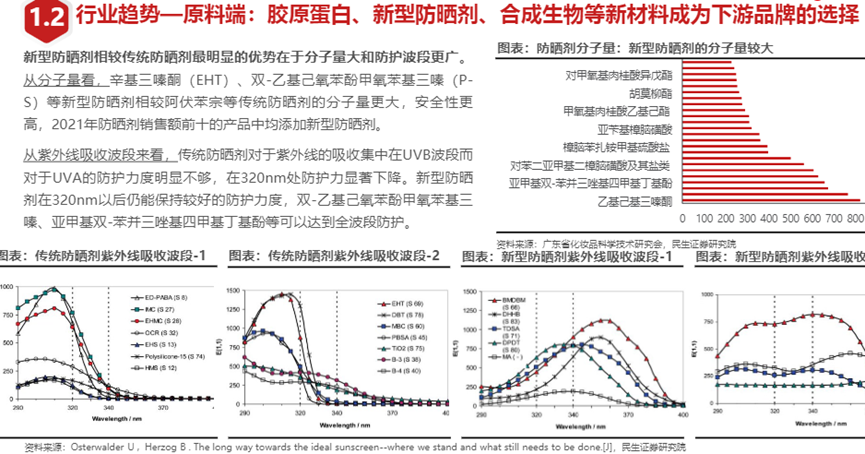

现在年轻人讲究及早养生,一边敷着贵价的面膜,一边又要在临睡前刷几十分钟的剧,抗衰需求随之提升。无论是通过品牌对市场的教育,还是社交平台的达人科普,抗衰的公式基本=日常场景(比如日常做好防晒、补水)+预防场景(比如提前修复眼部细纹)+针对性场景(比如有临时性的通宵/轮轴加班等),结合原料端研发进程,胶原蛋白、新型防晒剂、合成生物等新材料已成为下游品牌的新选择。

重组胶原蛋白有保水、美白、滋养皮肤、促进组织生长愈合等功能,所以能够精准切入现有的消费者焦虑。重组胶原蛋白可应用于一般护肤品、专业皮肤护理、肌肤焕活应用、生物医用材料、保健食品等场景,其中专业皮肤护理中的玻尿酸补水力强,胶原蛋白可修复皮肤屏障。

新型防晒剂的优点在于,相较传统防晒剂的分子量更大,安全性更高,且在紫外线的吸收上对320nm以后的波段仍有较强的防护力度,因此过去两年卖得最好的防晒剂都有添加新型防晒剂如辛基三嗪酮(EHT)、双-乙基己氧苯酚甲氧苯基三嗪(P-S)、双-乙基己氧苯酚甲氧苯基三嗪、亚甲基双-苯并三唑基四甲基丁基酚等。

总之,由消费需求在场景、功能、定价承受能力上出现分化,过去一年,消费者对精华、面霜乳液、护肤套装、防晒等护肤品以及眼影类、定妆类彩妆产品有更强偏好,这体现为对抗衰/抗老的需求更重视,以及对眼部等细分妆容以及整体妆容氛围感有了更高要求。

这继而影响到上市化妆品企业的业绩和市值表现。

过去一年,上市化妆品企业如何上演品牌分化?

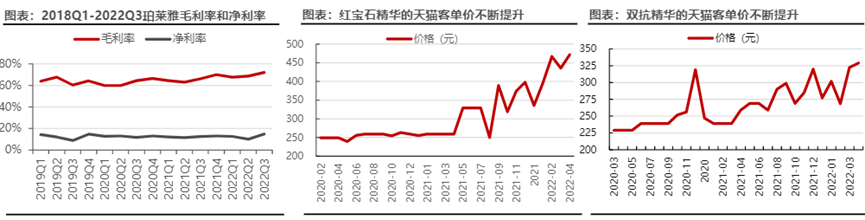

如开篇所述,珀莱雅之所以能够在2022下半年实现估值对贝泰妮、华熙生物的反超,除了业绩连续增长,更为重要的是其王牌单品含精华类产品,切中了年轻人提前抗衰的需求,能够不断完成产品更新、产品提价。

具体来说,过去几年珀莱雅的红宝石系列从最初(2020年2月上市款)249元/30ml的红宝石淡纹紧致精华,在2021年后迭代为239元/120g的红宝石水、350元/30ml的红宝石淡纹紧致精华、339元/20ml的红宝石小陀螺眼霜,用配方更新、提升大规格产品占比完成提价的同时由面部精华拓展出眼部精华(眼霜),且继续在红宝石和双抗系列(核心单品)外推出源力系列、保龄球系列、启时滋养精华油等产品线,扩充抗衰矩阵。

这在其财报体现为,客单价提升,毛利率提升,使其保持业绩连续增长。在客单价水平上,珀莱雅的红宝石精华天猫客单价由2021Q1的250元提升至2022Q1的450元;在毛利水平上,珀莱雅由2020Q1的63.8%提升为2022Q3的72%。

另外一个实现估值反超的企业,丸美股份,也对市场呼声较高的精华类产品,而且是成长极快的眼部精华有所布局。丸美股份旗下拥有丸美/恋火/春纪分别定位中高端眼部抗衰/彩妆/大众功能性护肤,且2022Q3还录得2019年来单季度最高营收增速,其主品牌2022H1贡献占比达85%。

其核心单品(眼部类抗衰产品)小红笔/小紫弹/小金管/蝴蝶绷带眼膜之所以能保持快速增长,与布局抖音自播密不可分,其抖音平台2022Q1-Q3GMV高增近一倍(抖音自播贡献超40%),体量已接近天猫。

当然,二级市场投资人更为看好的是,丸美在今年10月发布了第二代重组胶原蛋白新品,这呼应了上游研发趋势的同时,有望成为品牌下一个核心大单品。

当然,随着年轻一代对提前养颜、精致护肤的意识崛起,抗衰赛道的火热,尤其是布局精华类产品的战略性,已被众多头部品牌盯上,远不止珀莱雅与丸美。

例如在2022年11月,天猫旗舰店精华产品GMV占比最多(超60%)的品牌其实是夸迪、润百颜、大水滴,其次才是珀莱雅(超50%),而品牌的研发费用也由2019年的2.46%提升至2022Q1-Q3的3.07%。

年轻人选择上述更具性价比精华类产品的同时,也在相信头部国产品牌的研发实力。2022双十一期间,护肤市场头部品牌薇诺娜、珀莱雅、夸迪、米蓓尔GMV增速分别达29.96%/78.33%/105.86%/43.03%,高于非头部品牌玉泽、佰草集、一叶子、御泥坊等(增速皆为负)。欧睿国际数据显示,自2019年以来,护肤品市场集中度CR5/CR10/CR20都有明显提升趋势,这进一步利好头部品牌。

可见,消费分级的背景下,具有口红效应的化妆品也非一荣俱荣。

延伸阅读

免责声明

本网刊发或转载各类资讯,是出于传递更多信息之目的,并不以赢利为目的,也不意味着赞同其观点或证实其内容的真实性。

C2CC历来重视版权等知识产权保护,如本网转载之部分资讯、稿件涉及版权等问题,请作者在本网发布该文两周内速来电或来函与我们联系,C2CC会及时处理。

凡本网原创稿件,版权归本网所有,并遵循C2CC创作共用约定。其他媒体(包括网络媒体和传统媒体)转载C2CC原创稿件时须在明显位置注明信息来源:C2CC中国化妆品网。

0条评论

没有更多啦

加载更多