“大鱼吃小鱼”成为常态,美妆行业的投资热潮为何如此高涨?

美妆领域再添一笔收购大单。就在近日,开云集团旗下美妆部门作出了第一笔收购,该部门通过现金方式收购了英国高端香水香氛品牌 Creed 克蕾德;具体收购金额未有透露,但根据《金融时报》近日报道,这笔交易高达 35 亿欧元(约人民币 278 亿元),这一数目比之前欧莱雅收购澳洲护肤品牌 Aesop 的 25.25 亿美元(约人民币 173 亿元)还要高。

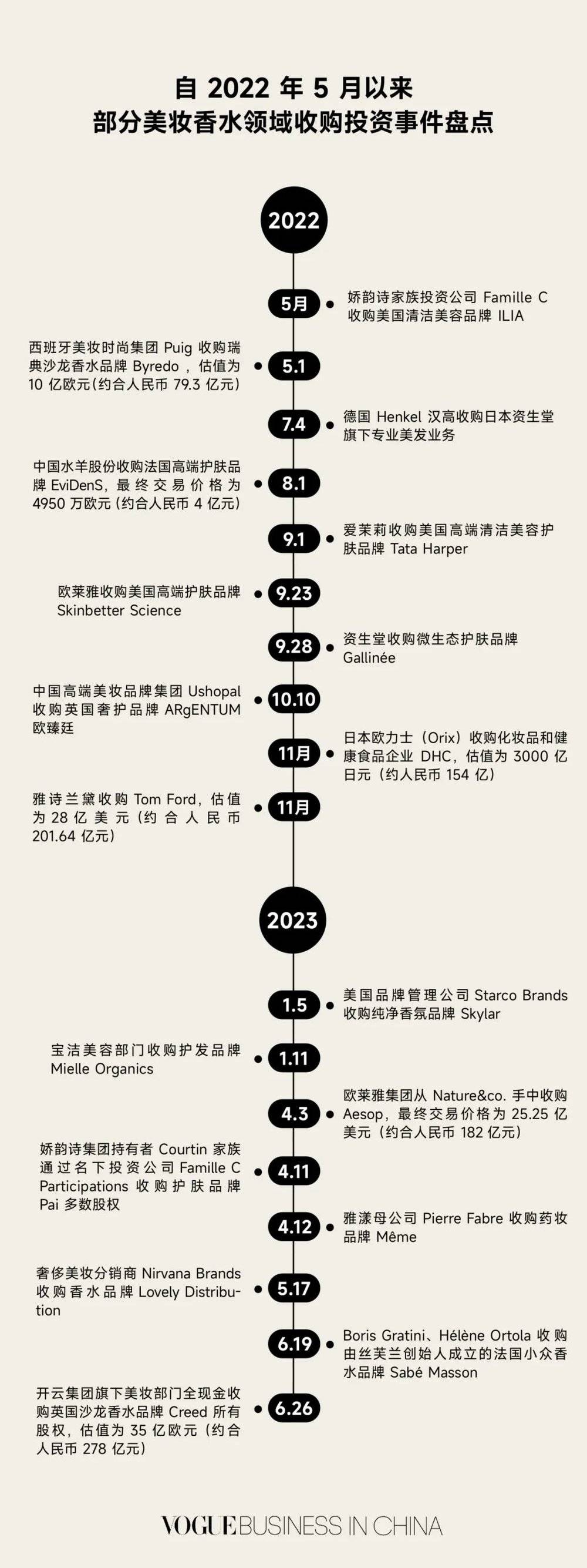

今年来两笔大单交易凸显了整个行业 —— 尤其是奢侈品行业 —— 对美妆领域的投资兴趣。根据 VOGUE Business 的监测和统计,这一趋势其实从去年开始就有所苗头。比如去年西班牙美妆 Puig 收购估值 67 亿的瑞典奢侈香水品牌 Byredo,尽管未有透露具体收购金额,但有消息指出交易约为 10 亿欧元。

韩国美妆巨头爱茉莉太平洋也在去年花费 8.5 亿元人民币拿下高端清洁美容品牌 Tata Harper,德国汉高则收购了日本资生堂旗下的专业美发业务。中国资本也没有闲着,水羊股份在去年 7 月耗资 3 亿元收购了法国贵妇品牌 Pier Auge;高端美妆品牌集团 Ushopal 则于去年 10 月收购了英国奢侈护肤品牌 Argentum。

图片来源:VOGUE Business

根据德勤发布的《2023 年全球时尚与奢侈品私募股权和投资者调查》报告,时尚和奢侈品领域并购投资案件在去年有微幅增长,一共录得 292 起,而美妆类别则相对有所下降,从 2021 年 63 起跌至 2022 年的 29 起。

尽管如此,美妆领域的交易价值规模在时尚和奢侈品领域仅次于汽车和服饰、配饰两个类别,平均交易总价在 1450 百万美元规模。今年以来,美妆领域的投资并购趋势则更为火热,且交易金额依然维持高程度。

今年 1 月,宝洁美容部门便收购了美发护发品牌 Mielle Organics,而该品牌将作为宝洁的独立子公司来运作。随后便是 4 月,由欧莱雅集团出手拿下的美妆领域近年来收购金额最大的一笔交易,以 25.25 亿美元一举拿下澳洲高端护肤品牌 Aesop;在同一月,娇韵诗持有者 Courtin 家族通过名下投资公司 Famille C Participations 以 1.2 亿人民币价格收购了 Pai Skincare 的多数股权。

德勤的报告同样指出,腕表珠宝类别和美妆香水类别是最抗通货膨胀风险的两大类别。根据欧莱雅集团发布的 2023 财年第一季度财报,该集团美妆类别同比增长了 30.6%,远超消费品和专业产品类别(分别增长 14.7% 和 7.6%)。欧莱雅不是唯一,LVMH 香水和化妆品部门在今年第一季度的有机销售额增长了 10%,达到 21 亿欧元。

事实上,各大奢侈品巨头和美妆个护巨头都在加大对美妆香水领域的投资,雅诗兰黛去年以 23 亿美元价格收购了 Tom Ford,开云集团、LVMH 和爱马仕也都在加码美容业务。LVMH 集团去年在上海成立了首家高端美妆企业研发中心 “路威酩轩美妆亚洲研发中心”。

奢侈品资讯公司 Ortelli & Co 的董事总经理 Mario Ortelli 便告诉 VOGUE Business,美妆行业是一个分散的领域,中小型企业在未来将会持续成为收购目标,而这一领域也会继续出现大量收购。尤其是现在奢侈品公司都在收回美妆业务的运作权,一旦好的机会出现,大公司们都会开始收购动作。

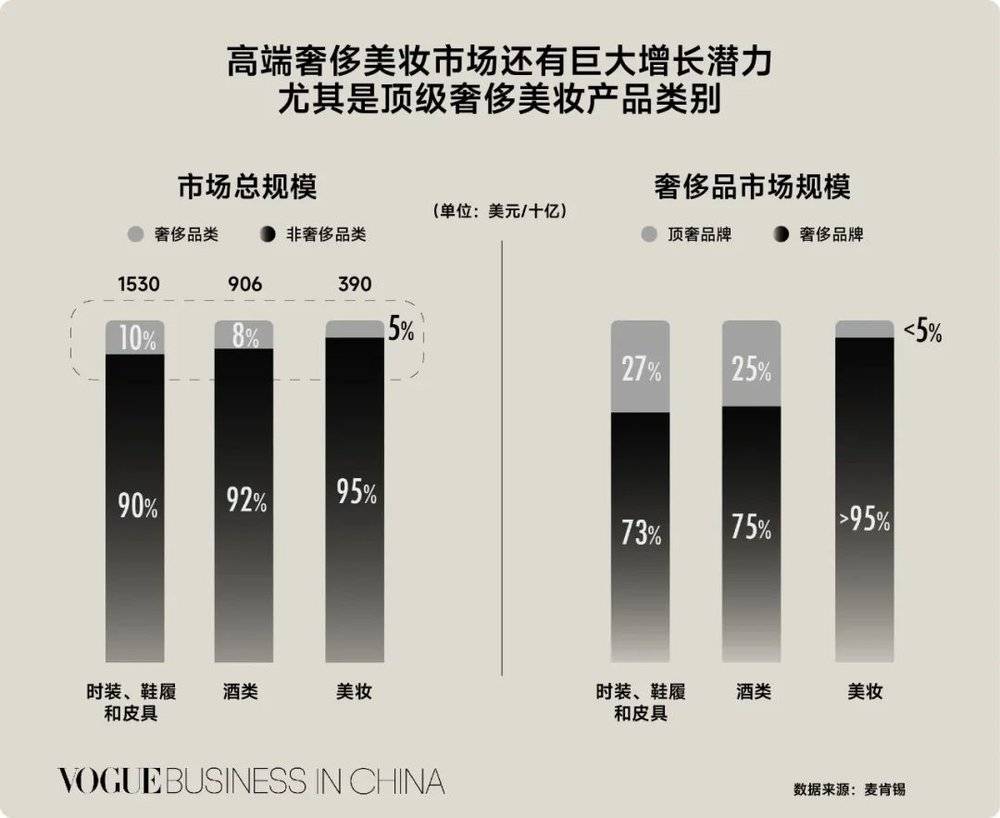

尽管美妆市场的增长机会越来越紧俏,但该行业依然是利润率最高的类别之一,尤其是高端美妆香水产品类别,高利润率便是奢侈品集团持续对这一块有着浓厚投资兴趣的重要原因。

以 Creed 为例,该品牌最新财年的息税前折旧摊销利润约为 1.5 亿欧元,利润率超过 50%。而根据 Natura&Co 集团今年 5 月份发布的财报显示,Aesop 去年净收入高达 36 亿元,并呈现出稳健的增长态势,今年一季度收入约为 9.69 亿元,在所有地区均实现了双位数增长。

图片来源:VOGUE Business

根据德勤这次发布的报告,投资者对美妆香水类别的投资倾向在 2023 年超过了 60%。像男士香水、男士美容产品和高端美容产品等细分类别都依然是未来的市场增长点。尤其是在消费信心下降和需求疲软的状况下,消费者对品牌的挑剔性更加强烈。这也激发了许多美妆品牌通过提高价格的方式来维持利润率。

根据美国劳工统计局的消费者价格指数,美国化妆品和香水类价格在 2022 年上涨了 4.2%。另据 NPD 的 2022 年终报告,美国高端美妆领域各个品类都实现了两位数增长(化妆品类别增长 18%、护肤品类别增长 12%、香水类别增长了 11%)。

其中香水类别的受欢迎程度在不断增长,该类别也是欧莱雅集团业绩增长的一个主力。欧莱雅奢侈品部门总裁 Cyril Chapuy 此前也公开表示,因受香水销量在中国市场的增长而推动了欧莱雅整体在中国的销量。

图片来源:VOGUE Business

而根据全球美妆行业过去两年的业务调整和人事变动等倾向的统计和观察来看,也不难总结出这么几个明显特征:一是奢侈品集团瞄准高端美妆香水领域,将其作为开拓新市场增长点的机会,并更快地获得重要市场份额。比如开云集团在今年 2 月时特此成立了 Kering Beaute 美妆部门来专注美妆领域的发展,并挖角了雅诗兰黛集团高管 Raffaella Cornaggia 担任该部门的首席执行官。

这个部门目前已经收纳了 Bottega Veneta、Balenciaga 和 Alexander McQueen 等品牌的美妆业务,但并不包括开云集团旗下品牌 Gucci 的美妆业务,该品牌的美妆业务仍 “外包” 给科蒂集团运营,但开云也曾暗示未来将有可能收回该品牌美妆业务的运营控制权。

二是老牌美妆集团也迎来转型关键期,像资生堂、宝洁和科蒂集团都在调整关键业务结构,这些大型美妆公司要么开始押注高端品牌,要么开始投资 clean beauty 等更为专业和小众的细分赛道,在原本已经拥挤的盘子里寻找目标。

三是香水这一类别已经在美妆领域异军突起,成为许多大集团和资本投资的心头好,比如欧莱雅旗下投资公司去年投资了国产香水品牌闻献,巴西美妆巨头 Natura 旗下风投部门还追加投资了英国香氛品牌 Perfumer H。

不难看出,对奢侈品集团来说,收购已经有市场份额的美妆品牌能够帮助这些企业快速进军美妆领域,而对于一般投资者而言,美妆行业有着高达 23 倍左右的利润率,以及非常强劲的市场韧性。事实上,美妆香水是去年销售反弹最为迅速类别,这能够帮助投资者抵抗一定的通胀和经济下行风险。

但整体而言,资本也好还是奢侈品巨头也好,盘子里的蛋糕也面临着越分越少的状况,尤其是高端美妆和香水领域,像 Byredo、Aesop、Le Labo 等有一定受众和市场潜力的高端品牌也已经被瓜分完毕,而收购后也将面对迅速扩张所带来的负面影响,这些都是新的压力。

延伸阅读

免责声明

本网刊发或转载各类资讯,是出于传递更多信息之目的,并不以赢利为目的,也不意味着赞同其观点或证实其内容的真实性。

C2CC历来重视版权等知识产权保护,如本网转载之部分资讯、稿件涉及版权等问题,请作者在本网发布该文两周内速来电或来函与我们联系,C2CC会及时处理。

凡本网原创稿件,版权归本网所有,并遵循C2CC创作共用约定。其他媒体(包括网络媒体和传统媒体)转载C2CC原创稿件时须在明显位置注明信息来源:C2CC中国化妆品网。

0条评论

没有更多啦

加载更多